税理士が解説する、相続における土地の評価額の難しさ

こんにちは。税理士の髙尾英樹です。

コラムをご無沙汰致しておりました。

前回記しました「演劇の実例から学ぶ源泉徴収」は、もう5ヶ月も前のコラムですが、一部の方に非常に楽しんで読んでいただいたようです。

演劇関係の旧友からお褒めの言葉を頂きました。ありがとうございます。

前回は開催するセミナーの関係で、クリエイティブの現場における税金についての話を取り上げましたが、今回は少し堅苦しい話題ですが、「相続における土地」についてです。

土地相続の難しさ

前回のコラム以降、相続の案件を数件頂きました。

その中で、やはり土地の評価は難しいなと実感しました。

今回は実例も交えながら、どんな風に土地は評価されるのかについてご説明します。

私は税理士試験で相続税法に合格していますが、5科目取らなければならない試験科目の中で、相続税法のみ唯一足踏みしました。

相続税法の税理士試験は、理論50点・計算50点の配分で採点されるのですが、計算50点のうち、40点近くを占めると言われているのが「土地」と「取引相場のない株式」であり、この全てを解答できれば、計算は合格点に達すると言われていました。

なぜ土地の評価がそんなに難しいのか?

不動産鑑定士に任せればいいじゃないか?固定資産税評価額も出ているのだから、その金額でいいじゃないか?

そうはいきません。

相続税は他の法律や時価とは別に、相続税法独自で土地の評価方法を定めているのです。

このため、土地の評価に関する相続税の通達やタックスアンサーは膨大な量になります。

ちなみに相続税法は、相続税と贈与税を含んで成立していますので、贈与税でも相続税の評価方法が利用されます。

細かく説明すると、相続税法は民法の下に位置する税法になります。

そのため、民法の相続分野について相続に関する税について細かく定めたのが相続税法、相続とよく似た性格を持つ贈与に係る税についても相続税法で定めます、といった位置付けになっており、これらの税法は原則的に民法に沿った建付けになっています。

相続税の財産の評価額について

相続税を課する財産については、基本的に時価が用いられます。

しかし、時価そのままを使ってしまったのでは公平性や安全性に欠けるため、時価よりは低い金額で相続税評価額は査定されます。

このうち土地については「一物五価」という単語があります。

土地一つ取っても、5つの価格があるということです。一般的に高い価格から順に並べると、次のようになります。

- 実勢価格

- 公示価格

- 基準地価

- 相続税評価額

- 固定資産税評価額

実勢価格とは、実際に取引される時価のことですが、相続税評価額は概ねその0.8倍、固定資産税評価額は概ね0.7倍と言われています(ただしこれはあくまで一般論であって、かなり多くの例外があります)。

公示価格は、基準となる土地を定め、定点観測で定期的に土地の価格が国土交通省によって公示されるものです。

対して基準地価は、都道府県が毎年示す価格です。

このうち相続税評価額について見ていくわけですが、土地の相続税評価額は、都市部ではほぼ間違いなく「路線価」が用いられます。

路線価が用いられない区域は、道路が通っていないような区域であり、そのような区域では「倍率」による評価が行われます。

よくニュースなどで「今年大阪で一番高い路線価の区域は…」などというのが7月上旬に流れますが、これはその年の路線価がその時期に示されるためです。今年で言えば、下記のようなニュースです。

https://www.sankei.com/west/news/180702/wst1807020044-n1.html

このニュースでは大阪市内の路線価に触れられています。

梅田の阪急百貨店前がずっと首位を保っていますが、近年では、大阪駅北部のグランフロント大阪がある地区や、心斎橋などの地域も高い路線価となっています。

この記事に出てくる路線価「1,256万円」というのは、1㎡あたりの金額です。

路線価について具体的な例を私の事務所で説明します

それでは例として、私の事務所の辺りを見てみることにしましょう。

車が通ることのできる程度の道路には、「路線価」という金額が付けられています。これに基づいて評価してみます。

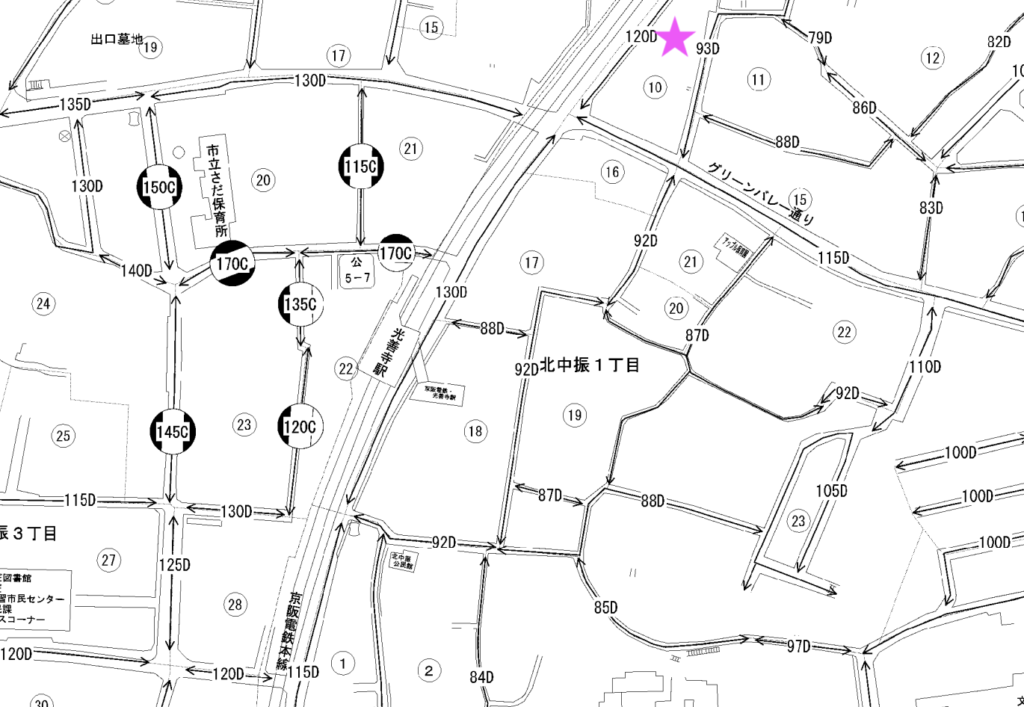

路線価図で見ると、丁度ページを挟む辺りにありますが、下記のページ上部に私の事務所の辺りが載っています。

http://www.rosenka.nta.go.jp/main_h24/osaka/osaka/prices/html/45140f.htm

私の事務所に来訪されたことのある方ならご存知かと思いますが、光善寺駅から北東部の京阪沿線東側の車道沿いに私の事務所が入居しているマンションがあるので、路線価が矢印で「120D」と示されています。⑩の辺りです。

前半の数字が路線価、後半のアルファベットは借地権割合を示します。

ここでの路線価の単位は千円ですので、1㎡あたり12万円の土地であることが分かります。

また、土地の所有者が借地権を設定していた場合、借地権者はD=60%を有することを示します。

あなたがお住まいの土地でも路線価が公表されているかと思いますので、是非調べてみてください。

ただし、路線価は住所ベースではなく地番ベースですので、住所で調べると地域が異なっている場合があります。

土地の所有者は、法務局で地番を記して提出すれば、誰でも閲覧することができます。

仮に、事務所が入居しているマンションが10m×10mの正方形だった場合、何も考えなければ、この土地の相続税評価額は以下の通り計算されます。

120,000円×100㎡=12,000,000円(1,200万円)

ただし、これは何も考えずに計算した場合の話です。実際には面積を乗じる前に、下記の3つの手順を行います。

1つ目は、奥行価格補正です。

これは、示された地区において妥当であると認められる奥行きの距離と実際の地形があまりにもかけ離れている場合、補正を行うというものです。

「120D」は普通住宅地区なので、10mから24m程度が妥当と考えられています。この補正率表は下記のページに載っています。

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka/02/07.htm

ここでは上述の通り、10m×10mの正方形であると想定しているので、ギリギリ大丈夫といったところでしょうか。

もし1cmでも奥行きが短かったら、9.99mとなり、奥行価格補正がかかることになります。その割合は表によると0.97です。

ここで問題となるのが、「補正がかかった方が良いのか悪いのか」です。

答えは「かかった方が良い」です。

なぜなら、その分正面の路線価12万円に0.97が乗じられ、相続税評価額は低下し、必然的に相続税の課税価格(財産の総額です)も低下するためです。

時価ならば1円でも高い方が良いですが、課税の面では1円でも安い方が良いのです。

2つ目の補正は、側方路線加算です。

マンションの横(側方)には、裏手にギリギリ抜けることのできる通路のようなものが、階段と駐車場の間にあります。

この通路部分に路線価が付いていた場合、この道路も土地の価値に影響していると考えます。

しかし、この道路に路線価は示されていません。このため側方路線加算は行いません。

当然なのですが、人が通り抜けられるかどうかのようなスペースは宅地の一部であって、この通路は通ってはいけない道路なのです。

では、「加算はあった方が良いのか悪いのか」です。

これはもちろん「ない方が良い」です。

何せ「加算」ですから、土地の評価額を上昇させる要因となるものです。なければないに越したことはありません。

最後に、二方路線影響加算です。

上述の計算は、120Dの車道にのみ面していると仮定した場合です。

事務所が入居しているマンションは、裏手に歯医者さんの駐車場があり、裏の道路にも面しています。

裏の道路は、細い路地ではありますが、よく見ると「93D」と路線価がついています。この場合、この道路も土地の評価に影響すると考え、「二方路線影響加算」を行います。

奥行価格補正後の路線価を用いて正面の道路(路線)を判定します。高い方が正面路線となります。

普通住宅地区の場合、二方路線影響加算率は0.03ですので、

93,000円×0.03=2,790円

を正面路線の120,000円に加算して計算します。

ここまで来てやっと、面積を乗じることができます。

(120,000円+2,790円)×100㎡=12,279,000円

これらの評価方法は、国税庁のサイトにおいては、まとめて下記のページで解説されています。

https://www.nta.go.jp/m/taxanswer/4604.htm

しかし、この国税庁の解説ページは不親切であり、一読しただけでは評価の方法が全く分からないものと言わざるを得ません。

しかも、今回掲載した前提は、「正方形の土地」です。実際に厳密な正方形の土地が日本国内にあるかと問われると、かなりの疑問が湧きます。

更には、今回は奥行価格補正を行いませんでしたが、実際のマンションの土地は、正面の間口に対して、奥行きが長いものになっています。

これらは生活や事業を営む上でマイナスの影響を及ぼします。

これらについては、「不整形地補正」や「間口狭小」「奥行長大」といった補正をかけることになります。

分譲マンションの評価はもっと難しい

土地の相続税評価の問題は、これらはまだ、上空から見てある程度判定できる分、易しい方です。

比較的身近でインパクトのある評価としては分譲マンションの評価があります。

分譲マンションは、広大な土地の上に建っていることがほとんどで、居住者は僅かばかりのマンションの土地を保有しています。

この場合、マンション全体の土地を評価し、そこに保有割合を乗じる必要があります。マンションの土地は奇怪な形をしていることが多く、評価に大変手間取ります。

土地の相続税評価の話、いかがでしたでしょうか。

それでは、また次回お会いしましょう。